金管會助轉骨 壽險外價金上限擬擴至1.5兆

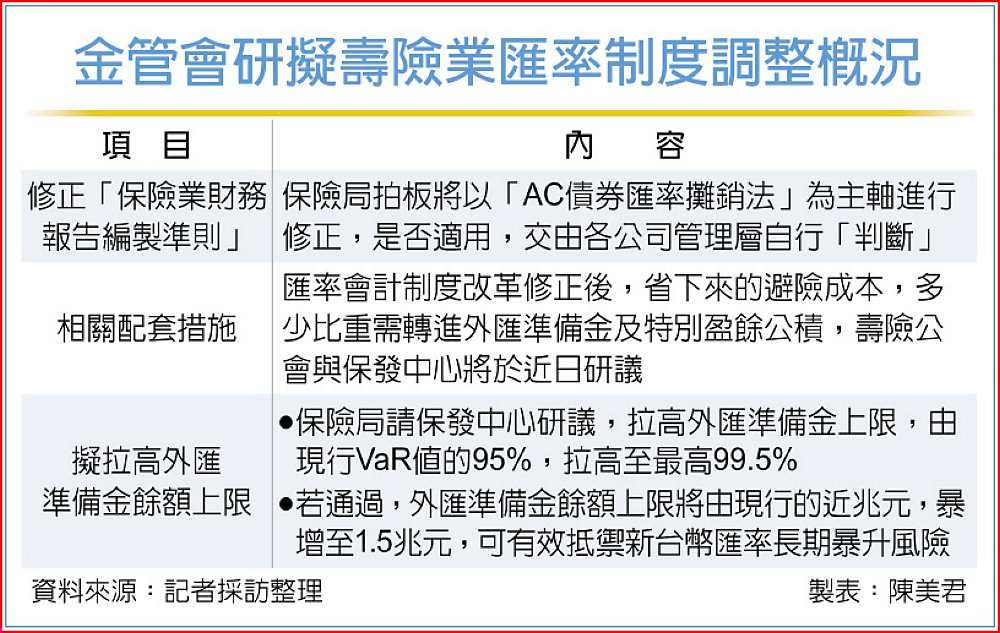

壽險業面臨轉骨關鍵期,為避免匯率極端變動,使壽險業出現無力承擔的風險,金管會雙管齊下,除調整壽險匯率會計制度,也請保發中心盡速研擬配套措施,再大幅拉高外匯價格變動準備金上限。據悉,政策方向擬由現行VaR值的95%,拉高至97.5%甚至99.5%,一旦通過,外匯準備金餘額上限將由現行的近兆元擴至1.5兆元、大增5成,以有效抵禦新台幣匯率長期暴升的結構性風險。

金管會趕在年底前邀壽險業者研商「保險業財務報告編製準則」修正案,期望年底前能通過,成為壽險業的大利多。保險局也促請保發中心盡速研擬配套,包括厚實外匯準備金、增加特別盈餘公積的提存,以提升對匯率風險的抵禦能力並增加資本厚實度。

VaR(風險價值)值95%,意味著在95%的信賴水準下,於特定時間內(通常為一年),投資組合可能發生的最大預期損失。在95%的情況下,損失不會超過這個值,但若到剩餘5%情況,損失可能更大。

金管會2024年8月宣布外匯準備金新制,保險局當時試算,壽險業外匯準備金上限將從新台幣3,000億元提高至9,600億元。金管會主委彭金隆近日坦言,壽險業每年花費數千億元避險,若遭遇極端匯率變動,現有工具難完全發揮作用,為徹底調整壽險體質,金管會正擬定將上限標準拉高至更高水準,厚實壽險業「自我保險」能力。

保險局局長王麗惠19日與業者研商「保險業財務報告編製準則」修正案,確認將以「AC債券匯率攤銷法」為主軸,但是否適用交由各公司管理層「判斷」。省下來的避險成本,多少比重需轉進外匯準備金、多少比重得進入特別盈餘公積等配套措施,壽險公會與保發中心近日將緊鑼密鼓研議。

所謂AC債券匯率攤銷法,以11年期債券、100美元為例,第一年年底新台幣匯率30元、第二年底升到27元,以現行即期匯價計算,第二年會出現新台幣300元損失,改成攤銷方式後,第二年評價債券距離到期日仍有10年,第二年損失是認列30元(300除以10),並於備註揭露損失還有270元,新措施下,匯率造成實際影響將明顯縮減。

截至今年10月底,壽險業國外投資金額達22.3兆元,扣除外幣保單後曝險金額為15.2兆元,避險比率降至58.55%的歷史低點。

壽險除投入公建 財部:願鬆法規、拓案源

壽險資金是行政院兆元投資方案重要的資金來源,財政部高層官員指出,壽險除了投資公建以外,如果是非公建的重要基礎建設,例如物流倉儲等,政策也會給予彈性,且壽險業如有任何法規鬆綁或擴增案源需求,都歡迎來提。

財政部表示,今年包括物流中心、焚化爐等投資金額超過百億元的大型公建案,都有看到保險公司的影子,成為民間參與公共投資最佳幫手,像是高雄市「AI智能高效焚化爐」投資金額164.86億元,主要股東即是壽險業者。

財政部長莊翠雲日前在立法院也表示,希望壽險資金可以回到國內投資公共建設,除了《促參法》、《獎參條例》,還有其他例如《大眾捷運法》,或者是《商港法》,都算是民間投資,這部分財政部廣義而言都會算進來。

莊翠雲表示,針對《促參法》中有所謂公共建設的細則和項目,如果壽險業認為有需求擴充的話,也很歡迎壽險業提出來,財政部可以在細則中做更詳細的規定。

莊翠雲說,就算壽險業有些投資不在公建的範圍內,但投資是對國內基礎建設有幫助,不是政府而是其私人要做的、例如物流中心,也可以適用兆元方案投資來給予獎勵,金管會也針對相關投資給予較彈性的資本計提方式。

金管會日前也強調,要強化引導壽險資金投入國內建設,落實均衡台灣願景,將持續引導保險業投資國內公共建設、長照事業,以及實體產業的法令鬆綁及推動措施,鼓勵壽險業在兼顧保戶權益與投資風險下,參與相關投資。

財政部官員強調,除了兆元投資的跨部會平台,財政部也有促參的平台,如果現行規定有任何不足的部分,都歡迎壽險業可以在推動小組提出建議,在法規的鬆綁還有案源的擴充方面,都可以配合調整。

壽險匯率會計調整 央行:多重機制 提升韌性

針對國內壽險業長期存在的資產負債幣別錯配問題,以及是否可能引發金融系統風險?中央銀行強調,壽險業幣別錯配的形成,並非央行刻意引導,其風險亦已透過多重機制控管,尚不致構成金融危機。

央行指出,壽險業已採取多元避險策略,包括衍生性金融商品操作及外匯價格變動準備金制度。目前壽險業整體外匯避險比重約六成,其中以換匯交易(FX SWAP)為主,其次為無本金交割遠期外匯(NDF)。同時,金管會亦持續推動壽險業體質改革,涵蓋資產面、負債面與淨值面,包括提升國內投資比重、降低長期保證負債,以及強化資本與準備金,提升業者因應衝擊的韌性。

在央行角色方面,央行說明,換匯交易屬於貨幣政策工具之一,參與銀行間外匯SWAP市場,目的在於調節銀行體系新台幣與外幣流動性,降低整體外幣資金成本,並有助於產業與金融機構進行風險管理。壽險業的幣別錯配與海外投資擴張,並非央行提供外匯SWAP的結果,兩者並無因果關係。

央行指出,壽險業資產負債幣別錯配,主要源於其負債結構長期以新台幣為主。1990年代金融自由化後,壽險市場競爭加劇,保險商品由定期壽險轉向高保證利率的終身壽險,形成存續期間長、利率保障高的新台幣負債部位。2000年後,在全球低利率環境下,台灣經濟維持穩健成長,家庭財富持續累積,儲蓄型保單快速擴張,使壽險業的新台幣長期負債規模不斷攀升。截至今年9月底,新台幣保單負債已達22.85兆元,占保險負債比重近八成。