通膨偏高 金融業有共識:央行Q3利率可能按兵不動

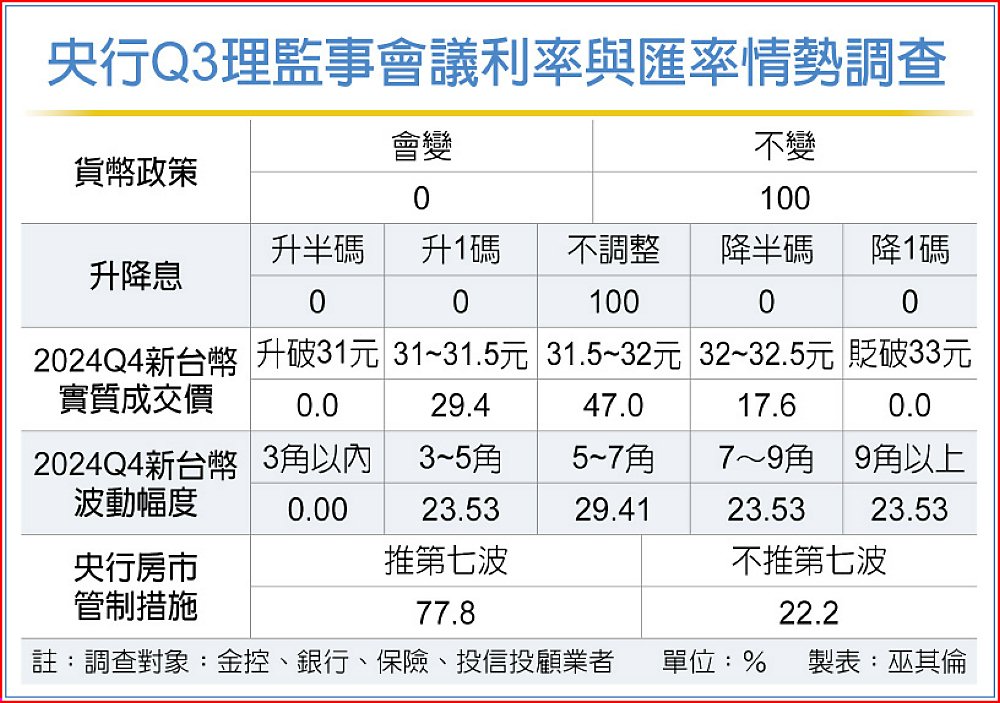

美國聯準會(Fed)19日啟動降息為市場共識,我中央銀行當日下午也將舉行第三季理監事聯席議會,據本報對金融業者問卷調查結果,全數認為央行政策利率不升也不降,主要考量國內景氣及通膨率仍偏高,加上房市熱絡,貨幣政策暫無轉寬鬆的急迫性。

金融業者認為國內經濟溫和成長、全年通膨率仍在2%之上,全數預期央行貨幣政策維持緊縮環境,利率是否再調升,通膨仍居關鍵。業者提到,近月消費者物價指數(CPI)年增居高不下,物價壓力未明顯下修,且國內貨幣總計數M2年增率持穩在5%~6%區間,因此央行貨幣政策維持緊縮。

銀行業者說,颱風過後食品價格有望回落,加上國際油價下跌,CPI增幅年底前有可能回落至2%。同時,美國經濟成長明顯放緩,不利於台灣出口前景,也可能是央行這次會議的重要考量因素。

基於通膨偏高、房市及股市過熱、放款持續成長三大關鍵,使央行維持緊縮政策。國內CPI增幅連月超過央行目標,且今年底物價漲幅將超過第一季央行理事會的年度預測,若國內電價續漲,央行將以更多貨幣政策工具控制通膨。

對於跟進Fed降息議題,金融業者認為,政府打房才剛有成效,且台灣景氣仍然堅實,央行應會先關注美國降息反應及持續的節奏再做調整,目前國內CPI增率連四月超過通膨警戒線,料今年應無降息可能。

新台幣匯率方面,匯銀對第四季新台幣實質成交價看法相對分歧,近半數預估美國9月降息後,新台幣有望回升至31.5元~32元;近3成認為有望衝到31元~31.5元;約2成認為持續在32元~32.5元區間徘徊。波幅方面,29.41%認為幅度在5角~7角,其他估計幅度3角~5角、7角~9角、9角以上各有23.53%。

延伸閱讀:

三高疑慮仍在…第七波房市管制上膛

本周央行第三季理監事會是否推第七波選擇性信用管制?市場屏息以待。據本報對金融業者問卷調查果,近8成業者預估將推第七波管制,為繼2021年第三季、第四季後,再度連二季推房市管制。

房市當前仍有「三高」疑慮:房價高;銀行法72-2條的不動產放款占比高;不動產放款占總放款比重(集中度)高。央行近期兩度找國銀總經理「喝咖啡」,並要求銀行自提控管報告。

銀行業者分析,五大銀行新承做購屋貸款金額處於高檔,房市近期事價量齊揚,且去年下半年起買氣升溫,若房市降溫效果有限,不排除央行在現有選擇性信用管制基礎上,擴大措施範圍,如擴大適用縣市至六都加新竹縣市以外的所有地區,或降低第二戶購屋貸款成數至6成以下。

此外,剛性需求及長期置產買盤表現強勁,依照六都地政局最新統計,前八月六都整體房市交易量合計18萬7,582棟、年增27.5%,創2014年以來同期新高。而前八月營造工程物價總指數平均值111.21,創近十年來新高,營建成本位於高檔,價格難有下修空間,加以現在買方態度較積極,買賣價格認知差距縮小,對房價具有一定程度支撐。

銀行主管預估,央行多次提醒留意不動產貸款過於集中的風險,而這波房市升溫,新青安房貸是關鍵之一,因需求仍強勁,預計央行至少採取政策微調,加碼管制措施。

但約2成金融業者認為,央行第三季信用管制會暫緩,因多數銀行開始自主管理不動產放款部位,「央行不會一拳打死市場」,加上民怨與企業壓力頻傳,再加碼管制措施的可能性大減。

抑制高房價 財經官員曝「這兩招」才是殺手鐧

國內房市景氣出現過熱警訊,中央銀行總裁楊金龍先前要求,34家國銀總座在9月6日前提報未來一年的房貸降溫報告,在盡力滿足無自用住宅民眾房貸、都市更新、危老重建、社會住宅及企業購建自用廠辦等五類資金前提下,其他不動產放款必須想辦法降溫。

財經官員分析,央行若再推第七波房市管制措施,最多就是擴大適用地區、進一步限縮成數與寬限期等,但台灣有許多富豪,購屋都用自有資金、不需向銀行借貸,央行限貸政策對此使不上力。

財經官員認為,要徹底解決房價高漲問題,有兩項殺手鐧,第一是稅制。台灣可借鏡美國、新加坡經驗,唯有大幅拉高房屋的持有稅率,例如美國高達2%、3%,才是解決高房價、避免炒房與囤房的一大利器。另外則是金管會在2022年2月曾祭出的調高不動產貸款風險權數,被市場視為掐緊炒房金流的大絕招。

金管會在逾兩年半前曾一口氣調高五類不動產貸款的風險權數、掐緊炒房金流,其中針對個人購置第三戶以上房貸,風險權數由30%直接拉高到100%。銀行這類貸款放太多,恐得增資,將影響承做意願,甚至直接縮手不做。

財經官員表示,近期台灣連一些南部的郊區,房價每坪都喊到70、80萬元,建商預售屋的銷售行情也十分火熱,不斷將國內房價推上高峰,但觀察民眾實質所得並未大幅增長,很顯然這波房市榮景,炒作成份居高,為避免國內房市「泡沫」愈吹愈大,政府必須正視這樣的問題,相關部會打炒房措施「只能增、不能減」。

五大指標顯示 房市火熱、價量齊漲 央行周四可能採取措施曝光

中央銀行將於本周四(19日)召開理監事會,近期包括六都房屋買賣移轉棟數、房貸餘額年增率、建築融資年增率、銀行不動產貸款占總放款比率及大台北房價指數等五大指標顯示,房市景氣火熱且價量齊漲,著眼美國聯準會(Fed)9月啟動降息循環,估計央行貼放利率將「連兩凍」、房市第七波管制措施上膛。

我國央行6月13日召開第2季理監事會,貼放利率一如市場預期按兵不動,重貼現率維持2%、為近15年半新高,但祭出打炒房「組合拳」,加碼第六波房市管制措施並調升存準率1碼(0.25個百分點)。央行上季祭出的房市管制措施為:下調「特定地區」第二戶的貸款成數,六都與新竹縣市「二房」貸款成數從原先的七成降至六成。

銀行主管強調,央行手中備有三套劇本,將視市場情況彈性調整:

第一、聯準會9月降息,央行檢視銀行遞交的房市降溫報告後,研判可再給予一段時間的觀察期,9月維持管制措施不變,並緊盯銀行自主降溫的執行成效。

第二、房市雖熱,但今年第4季有機會降溫,央行維持現行管制措施,但再度調升存準率、緊縮市場資金。

第三、銀行信用資源過度集中在不動產、有必要出手調控,央行祭出第七波房市管制,例如:擴大受管制的「特定地區」範圍,或進一步緊縮「特定地區」的貸款成數與寬限期等。

銀行主管表示,今年前七月六都買賣移轉棟數累積約達16.31萬棟,年增28.5%,為2014年以來最高,顯示房市買氣火熱。但今年6月起,政府為防範投資客炒房及人頭戶申貸,除調降特定地區第二戶房貸成數外,另要求針對炒作房價等徹底清查,且目前市場上各家金融同業已逐步調節房貸貸放量,預期央行9月暫不會推出新一波管制措施。

國泰台大產學合作計畫主持人徐之強日前指出,央行5月發布金融穩定報告,民間部門信用占GDP比重來到歷史新高166%,美國高點是在2008年第2季金融海嘯前,此數值代表一個國家的財務槓桿開到多高,因此,央行6月調升存準率及近期的房貸降溫令,是基於風險控管考量、為必要措施。